副業で稼いでも税金で持ってかれるのは嫌だなぁ

うまく節税できないものか?

昨今、政府の後押しによって副業を始めるサラリーマンは増えてきています。

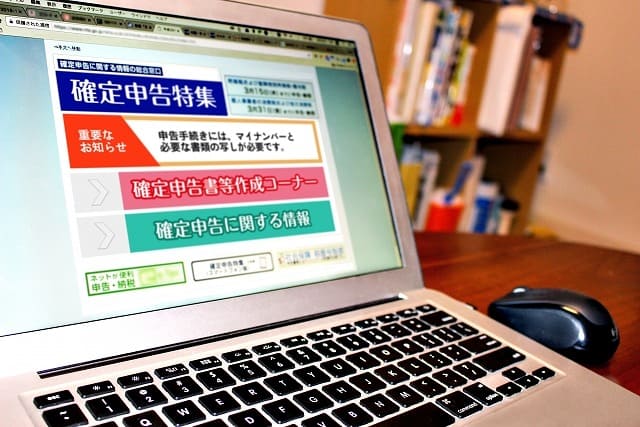

本業とは別で一定の副収入があるサラリーマンであれば、確定申告をしてしっかりと副業で稼いだ分の税金も納めなければなりません。

つまり、副業と同時に節税の方法も身につけなければいけません。

税金対策と聞くと、自分の都合のいいように税金をごまかす裏技のような感じがして、グレーゾーンや脱税といったイメージ持つ人も少なくないでしょう。

しかし、税金対策は基本的に税務署も認めていて、むしろ副業をしているのであれば、積極的に節税は行った方が賢明です。

今回は、副業サラリーマンが節税をした方がいい理由から実際の節税の方法までご説明していきます。

目次

副業をやっている人は節税した方がいい?節税方法について

副業をやっているサラリーマンであれば基本的に節税は行った方がいいです。

節税とは事業の負債や経費を細かく計上することで、本来納税しなければいけない課税対象を合法的に削減し、個人が負担する税金を少なくすることを言います。

副業をするサラリーマンが節税を行うためには、できるだけ経費に落とすのが税金対策の基本です。

例えば自宅で副業をしている人であれば、家賃や通信や電気代といった生活の必要経費を一部事業経費として落とすことができます。

経費で落とす以外にも、収入金額の計上を先延ばしにしたり、事業を法人化して適用税率を下げるといった方法もあります。

特に副業の所得区分が雑所得に該当する人は青色申告の特典を受けられないため、経費に該当するものを正しく細かく集計することが大切です。

逆に事業所得に該当する人は青色申告を行い、最高65万円控除の特典を利用して節税を行うことが可能です。

このように、副業レベルの所得でもしっかりと節税を行うことで、無駄に税金を支払わずに済むため、副業の税金対策は非常にオススメです。

脱税と節税の違い

冒頭でもお話しした通り、節税を「税金をごまかす裏技」「グレーゾーン」などといった脱税まがいの方法というイメージを持っている人も少なくありません。

節税は税務署が認める減税法で、節税をしっかりと行うことで事業的成長も十分見込めます。

しかし、実際は節税と脱税に明確な違いがあるわけではないんですね。

極端に言えば税金を納める側が節税と思っているものでも、税務署に脱税と言われればそれが脱税扱いになってしまいます。

税務署が税金対策と認めない事例として、主に「見解の違い」と「違法行為」の2つの場合が考えられます。

見解の違いで税金対策と認められない例

事業仲間で忘年会の参加は、今後の事業的展開が見込めるものであれば経費として計上することができます。

しかし、見解の違いによってはそれが認められない場合もあります。

違法行為で税金対策と認められない例

副業を行う場所としてほとんど自宅を利用していないのにも関わらず、自宅の家賃・電気代・通信費を経費として計上することはできません。

なお、売り上げをごまかして悪質に課税対象所得を減らす方法などは脱税とされ、完全な違法なので絶対にやってはいけません。

税金を納める側の言い分と税金を徴収する側の言い分が一致しないことは一般的です。

そのため、節税を脱税と判断されないように、しっかりと経費であることを証明できる必要があります。

副業を法人化して節税

副業を法人化するという手段は、非常に効果的な税金対策となります。

一般的に本業と副業の総所得が年間695万円を超えたあたりが、法人化にするかどうかの検討基準とされています。

通常の所得税は累進課税制度が適用されていて、所得が増えれば増えるほど、それに比例して税率も上がる仕組みになっています。

所得が695万円以上の場合の所得税率は以下の通りです。

695万円〜899万円=33%

900万円〜=43%

一方、法人の場合は税率が30%前後で定められているため、所得金額が増えても税率がほとんど変わることはありません。

しかし、法人化には税金面のメリットとデメリットがあります。

税金面のメリット

会社は社長(自分)へ給与を支給することができ、その給与は会社にとって経費として扱われ、給与を支給された社長には「給与所得控除」が受けられます。

つまり、法人化すると経費と控除が二重にかけられている状態となり、納税額を減額することが可能となります。

税金面のデメリット

しかし、法人化すると事業が赤字となった場合でも均等割の住民税を支払う必要があります。

そのため、副業の法人化を考えるときは、将来的な事業の見通しを立て、しっかり安定的に利益を上げられる見込みがある状態であること、また法人化のメリットとデメリットを考慮した上で決定するようにしましょう。

副業×節税:まとめ

副業をしているサラリーマンに節税はおすすめです。

節税は税務署が認めている税金対策で、むしろ行った方が無駄な税金を払わずにすみ、事業成長につながります。

しかし、税務署の見解の違いによっては節税が脱税と見なされることもあるため、経費を計上するときは、それが事業の成長に関連した経費であることをしっかりと証明できるようにしておきましょう。

また、副業の法人化は税金面で大きなメリットがあります。副業の収入が増えてきたら、ぜひ法人化も検討してみましょう。

▼副業するなら、こちらも読んでみましょう▼

最新情報をお届けします

Twitter でchai krap bkkチャイカプをフォローしよう!

Follow @genchisaiyouチャイカプ

タイ中心に部屋で働くのが好きな人です。

【経歴】新卒ブラック社畜→ニート→海外就職+副業→週3リモートワーク→デュアルライフ(日本↔タイ)

人材業界のRACAとして計7年以上活動し、現在は事業会社のRPO(採用代行)や複業キャリア講師としてフリーランスで活動中。

35歳から副業で複数サイト運営しながら、2021年からタイで金融投資(米&全世界)を開始。

2031年からサイドFIRE予定です。

▶詳しいプロフィール最新記事 by チャイカプ (全て見る)

- タイ航空のラウンジ|「ロイヤルシルクラウンジ」と「ロイヤルオーキッドプレステージラウンジ」を利用してきました@スワンナプーム空港 - 2023年10月19日

- タイ航空ビジネスクラス搭乗記|バンコク→羽田へのAIRBUS 330-300【2023.8】 - 2023年10月9日

- ライフシフトラボの評判と口コミを受講生にも聞いてみました - 2023年5月30日